A szociális hozzájárulási adó (továbbiakban: SZOCHO) a szociális biztonsághoz, az egyes szociális ellátásokhoz, valamint az állami nyugdíjrendszer fenntartásához szükséges államháztartási források biztosításához járul hozzá.

A szociális hozzájárulási adó alanya

- a kifizető,

- az egyéni vállalkozó, ide nem értve a saját jogú nyugdíjas egyéni vállalkozót,

- a mezőgazdasági őstermelő, aki a Tb. törvény alapján mezőgazdasági őstermelőként járulékfizetésre kötelezett.

Ki minősül kifizetőnek? Ki kötelezett az adó megfizetésére?

Szociális hozzájárulási adót kell fizetni a Személyi jövedelemadó törvény szerinti összevont adóalapba tartozó jövedelmek után (pl. munkabér, megbízási díj, tagi jövedelem), amelyet fő szabályként a kifizető fizet meg az általa foglalkoztatottak után. Az adót a munkáltató a tárgyhónapot követő hó 12-éig köteles a 08-as járulékbevallásban bevallani és határidőre megfizetni a NAV felé.

Kifizetőnek minősül a természetes személlyel a törvény rendelkezése alapján adófizetési kötelezettséget eredményező jogviszonyban álló másik személy.

Nem minősül kifizetőnek:

- az önkéntes kölcsönös biztosítópénztár a tag kilépése, a várakozási idő letelte után a tag részére teljesített adóköteles pénztári kifizetés esetében

- a számlavezető a törvényben meghatározott számlatulajdonos részére kifizetett, egyéb jövedelemnek minősülő összeg tekintetében

- az önkéntes kölcsönös egészségpénztár, önsegélyező pénztár, egészség- és önsegélyező pénztár a jogosulatlanul igénybe vett pénztári szolgáltatás, valamint a célzott szolgáltatásként nyújtott kiegészítő önsegélyező szolgáltatás esetén

- az önkéntes kölcsönös biztosítópénztár a természetes személy javára jóváírt támogatói adomány tekintetében

- valamint a biztosító az Szja tv. szerinti egyéb jövedelemnek minősülő biztosítás kifizetés teljesítésekor

A magánszemélyt terheli az adófizetési kötelezettség, amennyiben:

- a jövedelme nem kifizetőtől származik

- nem külföldi kifizetőtől származik

- a SZOCHO-t a kifizető nem köteles megállapítani

- a juttatásból az adó, adóelőleg levonása nem lehetséges

A természetes személy az adót, adóelőleget negyedévenként, a negyedévet követő hó 12-ig köteles megállapítani és megfizetni, valamint az adóévről szóló, a tárgyévet követő május 20-ig teljesítendő személyi jövedelemadó bevallásában szerepeltetni. A bevallás benyújtásával egyidejűleg a különbözetet meg kell fizetni, míg túlfizetés esetén az összeg kiutalásáról lehet rendelkezni.

Milyen jövedelmek képeznek alapot?

Két nagy csoportot különböztetünk meg:

- összevont adóalapot képező jövedelmek

- külön adózó jövedelmek

Az összevont adóalapba tartozik minden önálló és nem önálló tevékenység keretében megszerzett jövedelem, amely a Tbj. törvény alapján járulékalapot képez.

A külön adózó jövedelmeket a törvény taxatív felsorolja. Ide tartozik a

- béren kívüli juttatás

- egyes meghatározott juttatás (az adóalap 1,18-szorosa után kell a SZOCHO-t megfizetni)

- kamatkedvezményből származó jövedelem

- vállalkozásból kivont jövedelem

- értékpapír-kölcsönzésből származó jövedelem

- osztalék, vállalkozói osztalékalap

- árfolyamnyereségből származó jövedelem

- külföldi előadóművész által Magyarországon végzett tevékenységére tekintettel megszerzett jövedelme

Feltéve, hogy a fenti juttatások/jövedelmek Magyarországon adóztathatók.

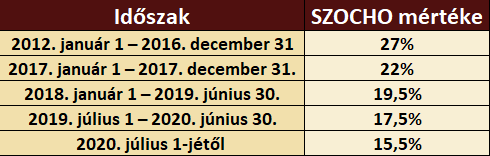

Az adó mértéke

Az adó mértéke évről-évre mérséklődik, így 2020. július 1-jétől már csak 15,5 %-os terhet jelent.

Adófizetési kötelezettséget eredményező jogviszonyok:

- a munkaviszony

- a szövetkezet és természetes személy tagja között fennálló vállalkozási és megbízási jogviszony (ide nem értve az iskolaszövetkezet és a nappali oktatásban részt vevő hallgató közötti jogviszonyt)

- a közkereseti társaság, a betéti társaság, a korlátolt felelősségű társaság, a közös vállalat, az egyesülés, az európai gazdasági egyesülés, a szabadalmi ügyvivői társaság, a szabadalmi ügyvivői iroda és természetes személy tagja között fennálló jogviszony (ideértve azt is, ha az ügyvezető nem munkaviszonyban látja el a vezető tisztségviselést)

- az ügyvédi iroda, a közjegyzői iroda, a végrehajtói iroda, az egyéni cég és természetes személy tagja között fennálló tagi jogviszony

- a gazdálkodó szervezet és a tanulószerződéssel foglalkoztatott tanuló között fennálló jogviszony

- illetve az egyházi jogi személy és az egyházi szolgálati viszonyban álló egyházi személy között fennálló jogviszony

A törvény taxatív felsorolja azokat a jogviszonyokat, valamint azokat a megszerzett jövedelmeket, amelyek mentesülnek az adófizetési kötelezettség alól.

A teljesség igénye nélkül, adófizetési kötelezettség alól mentesül:

- a kiegészítő tevékenységet folytató egyéni és társas vállalkozó által megszerzett jövedelem

- a kifizető és a saját jogú nyugdíjas között létrejött munkaviszony és megbízási jogviszony alapján kifizetett díj

- az iskolaszövetkezet és a nappali rendszerű képzésben résztvevő hallgatója között létrejött jogviszony (legfeljebb a diák 25. életévének betöltéséig, a tanulói, hallgatói, felnőttképzési jogviszonyának szünetelésének ideje alatt is) alapján kifizetett jövedelem

- a szociális szövetkezet és a tagja között létrejött, tagi munkavégzésre vonatkozó jogviszony alapján járó tagi jövedelem

- a közérdekű nyugdíjas szövetkezetnek az öregségi nyugdíjban vagy átmeneti bányászjáradékban részesülő személy jogviszonya alapján kifizetett díj

- az egyházi személy a vele jogviszonyban álló olyan egyházi személyre tekintettel, aki saját jogú nyugdíjas vagy özvegyi nyugdíjban részesül és a rá vonatkozó öregségi nyugdíj-korhatárt már betöltötte

- a Tbj. törvény alapján külföldinek minősülő személy által megszerzett járulékalapot nem képező jövedelme

- külföldi állam Magyarországra akkreditált diplomáciai és konzuli képviselete személyzetének külföldi állampolgárságú tagja, vagy háztartási alkalmazottként foglalkoztatott külföldi állampolgár által megszerzett bevétel

- az ingatlan bérbeadásból származó jövedelem

- táppénz, baleseti táppénz, CSED, GYED, GYET stb. összege

A fizetendő adó alapja

Munkaviszony esetén a SZOCHO-t a bruttó bérjövedelem, de legalább a hónap első napján érvényes minimálbér 30%-a után kell teljesíteni, tehát 2021 januárban az adófizetési alsó határ bruttó 48.300 Ft, míg februártól 50.220 Ft.

A vállalkozói jövedelem szerinti adózást alkalmazó egyéni és társas vállalkozó esetén a fizetendő adó alapja a vállalkozói kivét, az átalányadózást alkalmazó egyéni vállalkozó esetén az átalányban megállapított jövedelem.

A törvény előír az egyéni és társas vállalkozókra vonatkozóan egy járulékfizetési alsó határt. Azaz, ha a vállalkozó által végzett tevékenység nem igényel szakképzettséget, úgy a SZOCHO-t az év első napján érvényes minimálbér 112,5%-a után kell teljesíteni, 161.000 * 112,5% = 181.125 Ft.

Viszont abban az esetben, ha az egyéni vagy társas vállalkozó főtevékenysége szakképzettséget igényel, úgy az adó alapja a hónap első napján érvényes minimálbér 112,5%-a, így 2021 januárban 210.600 * 112,5% = 236.925 Ft, míg 2021 februártól 219.000 * 112,5% = 246.375 Ft.

Ha a jogviszony nem áll fenn a hónap minden napján, úgy a szociális hozzájárulási adó fizetési kötelezettséget a jogviszony fennállása minden napjára számítva a minimálbér / garantált bérminimum 112,5 %-nak harmincad része után kell teljesíteni.

Például: A társas vállalkozó jogviszonya 2021. 02. 18-án kezdődött, a tevékenysége igényel szakképzettséget.

Garantált bérminimum 112,5%-nak a 30-ad része: 219.000 Ft * 112,5% / 30 = 8.213 Ft

Jogviszony fennállásának a napjai februárban: 11 nap

SZOCHO alapja: 8.213 Ft * 11 = 90.343 Ft

Adófizetési felső határ

Vannak olyan jövedelmek, amelyek után a fizetendő adó maximalizálásra került. Ilyennek minősül a

- vállalkozásból kivont jövedelem

- értékpapír-kölcsönzésből származó jövedelem

- osztalék, vállalkozói osztalékalap

- árfolyamnyereségből származó jövedelem

- külföldi előadóművész által Magyarországon végzett tevékenységére tekintettel megszerzett jövedelme is

Ezen jövedelmek után fizetendő adót mindaddig kell megfizetni, míg:

- az előbbiekben felsorolt jövedelmek összege

- az összevont adóalapot képező jövedelmek összege

- az ösztöndíjas foglalkoztatási jogviszony alapján fizetett ösztöndíj

- valamint a munkavállalói érdekképviselet részére befizetett tagdíj összege összesen a tárgyévben eléri az év első napján érvényes minimálbér huszonnégyszeresét. Ez 2021-ban: 161.000 Ft * 24 = 3.864.000 Ft

Használja osztalékadó kalkulátorunkat a fizetendő összeg megállapításához!

A természetes személynek év közben az adóelőleg megállapításakor nyilatkoznia kell arról, hogy az adóévben megszerzett jövedelmeinek az összessége elérte-e a SZOCHO maximumot. Ha azonban a meghatározott jövedelmei alapján még sem éri el a megállapított határt, úgy az adót 6 százalékkal növelten kell megfizetnie az SZJA bevallásban.

Példa 1

A magánszemély munkaviszonyban áll alkalmazásban, havi bruttó 165.000 Ft a keresete. Emellett osztalékot kapott, bruttó 10.000.000 Ft összegben. Más bevétele nem volt.

Tárgyévben megszerzett összevont adóalapot képező jövedelme: 165.000 Ft * 12= 1.980.000 Ft

Osztalék után számolt SZOCHO: 10.000.000 Ft * 15,5% = 1.550.000 Ft

SZOCHO maximum adóalap: 161.000 Ft * 24 = 3.864.000 Ft

Osztalék után ténylegesen fizetendő adó: 3.864.000 Ft – 1.980.000 Ft = 1.884.000 Ft * 15,5% = 292.020 Ft

Ez azt jelenti, bruttó 10.000.000 Ft-os osztalék esetében 1.550.000 Ft SZOCHO helyett csak 292.020 Ft adófizetési kötelezettség keletkezik.Példa 2

A magánszemély munkaviszonyban áll alkalmazásban, havi bruttó 420.000 Ft a keresete. Emellett osztalékot kapott, bruttó 10.000.000 Ft. Más bevétele nem volt.

Tárgyévben megszerzett összevont adóalapot képező jövedelme: 420.000 Ft * 12= 5.040.000 Ft

Osztalék után számolt SZOCHO: 10.000.000 Ft * 15,5% = 1.550.000 Ft

SZOCHO maximum adóalap: 161.000 Ft * 24 = 3.864.000 Ft

Osztalék után ténylegesen fizetendő adó: 3.864.000 Ft < 5.040.000 Ft, így nincs adófizetési kötelezettség. Ez azt jelenti, bruttó 10.000.000 Ft-os osztalék esetében 1.550.000 Ft szociális hozzájárulási adó helyett nem keletkezik adófizetési kötelezettség.

Példa 3

A magánszemély munkaviszonyban áll alkalmazásban, havi bruttó 100.000 Ft a keresete. Emellett osztalékot kapott, bruttó 1.200.000 Ft. És árfolyamnyereségből is származott bruttó 500.000 Ft-ja.

Tárgyévben megszerzett összevont adóalapot képező jövedelme: 100.000 Ft * 12= 1.200.000 Ft

Tárgyévben megszerzett külön adózó jövedelme: 500.000 Ft

Osztalék után számolt SZOCHO: 1.200.000 Ft * 15,5% = 186.000 Ft

SZOCHO maximum adóalap: 161.000 Ft * 24 = 3.864.000 Ft

Osztalék után ténylegesen fizetendő adó: 3.864.000 – 1.700.000 Ft = 2.164.000 * 15,5% = 335.420 Ft, mivel az osztalék után számított 186.000 Ft kevesebb, mint a felső korlátig fizetendő 335.420 Ft, így a ténylegesen fizetendő a 186.000 Ft lesz.

A munkaviszonyból származó jövedelem után fizetendő szociális hozzájárulási adó összegének megállapításához használja a teljes bérköltség kalkulátorunkat.