Napjainkban egyre többen kezdenek bele valamilyen önálló tevékenységbe, akár hobbi szinten, akár üzletszerűen. A legtöbb esetben felmerül a kérdés, hogy ez milyen kötelezettségekkel jár. A következőkben áttekintjük az egyéni vállalkozók és adószámos magánszemélyek adózása közti különbséget, megvizsgáljuk az ÁFA fizetési lehetőségeket is, hogy egy átfogó képet kapjunk lehetőségeinkről.

Egyéni vállalkozók és adószámos magánszemélyek tevékenységének megkezdése: az adószám kiváltásának feltételei

Egyéni vállalkozást olyan természetes személy indíthat, aki valamilyen tevékenységet üzletszerűen, rendszeresen, nyereségszerzés céljából, valamint saját gazdasági kockázatvállalás mellett kíván végezni. Továbbá egyéni vállalkozóként kötelező a székhely szerinti Kereskedelmi és Iparkamaránál regisztrálni. Ezen gyakorlatot kell alkalmazni a mezőgazdasági őstermelői tevékenységre, a szolgáltató állatorvosi, a közjegyzői és a bírósági végrehajtó tevékenységre is.

Ezzel szemben az adószámos magánszemély nem vagyonszerzés céljából, valamint kizárólag alkalomszerűen végzi a tevékenységet, így nem kötelező az egyéni vállalkozói státusz.

Fontos viszont, hogy amennyiben a tevékenység rendszeres lesz, a Nemzeti Adó- és Vámhivatal visszamenőleg átsorolhatja egyéni vállalkozói státuszba.

Az egyéni vállalkozás megkezdését a Webes Ügysegéd alkalmazáson keresztül tudja elindítani a magánszemély, amihez rendelkeznie kell előzetesen ügyfélkapus regisztrációval. Az egyéni vállalkozásának a kezdete a Webes Ügysegéden történő regisztráció napja.

Adószámos magánszemély esetében 7-es számmal kezdődő adószámot lehet igényelni a NAV-tól. Az igénylés szintén elektronikus úton történik, vagy személyesen a T101E nyomtatvány kitöltésével.

A személyi jövedelemadóról szóló törvény hangsúlyozza, hogy nem minősül egyéni vállalkozónak az a magánszemély, aki az ingatlan-bérbeadási vagy az egyéb szálláshely-szolgáltatási tevékenységéből származó bevételére az önálló tevékenységből származó jövedelemre, vagy a tételes átalányadózásra vonatkozó rendelkezéseit választja. A jogszabály nem azt mondja ki, hogy nem lehet egyéni vállalkozóként végezni az ingatlan bérbeadást vagy az egyéb szálláshely-szolgáltatást, csak azt, hogy nem minősül vállalkozási tevékenységnek, ha ezeket a jövedelmeket ilyen módokon kívánja leadózni a magánszemély. Szem előtt kell tartani, hogy kisadózóként nem végezhetők e tevékenységek!

Egyéni vállalkozók és adószámos magánszemélyek – adózásbeli különbségek

Egyéni vállalkozás

Tevékenysége

Az egyéni vállalkozó a tevékenységéből eredő kötelezettségekért teljes vagyonával felel, illetve köteles személyesen közreműködni a tevékenység folytatásában, viszont lehetősége van alkalmazottakat is foglalkoztatni. Vannak olyan egyéni vállalkozói tevékenységek, melyeket csak a szükséges képesítéssel lehet végezni. A tevékenységek végzésének feltételeiről ide kattintva tájékozódhatnak bővebben. Ha a vállalkozó maga nem rendelkezik a tevékenység végzéséhez szükséges képesítéssel, úgy abban az esetben is megkezdheti az adott tevékenységet, ha valamely alkalmazottja rendelkezik az előírt feltételekkel.

Egyéni vállalkozó adózása

Adózás és járulékfizetés szempontjából szintén sok eltérés van az egyéni vállalkozók és adószámos magánszemélyek státusza között.

Egyéni vállalkozók esetében lehet választani:

- a KATA (kisadózó vállalkozások tételes adója),

- az átalányadózás,

- valamint az SZJA törvény szerinti tételes költségelszámoláson alapuló adózási módok közül.

Egyéni vállalkozó adózása KATA adózási rendszerben

KATA-s vállalkozások esetében éves 12 millió forintos árbevétel alatt, és főállású kisadózó esetén 50 ezer forint, mellékállású kisadózó esetén 25 ezer forint, emelt összegű KATA esetén 75 ezer forint tételes adót kell havonta fizetni. Ezen felül évente egyszer keletkezik kamarai hozzájárulás fizetési kötelezettség. Valamint évente két alkalommal iparűzési adót is fizetni kell az illetékes önkormányzatnak.

Év végén összegezni kell a bevételeket és ezeket a KATA bevallásban kell bevallani a NAV-nak tárgyévet követő év február 25-ig. Olyan esetekben, amikor KATA-s a vállalkozás éves nettó árbevétele túllépi a 12 millió forintos határt, úgy a felettes bevételrész után 40%-os adófizetési kötelezettség keletkezik. Ha a vállalkozás év közben jött létre, szűnt meg, esetleg szünetelt, úgy az árbevételi határt az aktív hónapokra arányosítani kell.

Egyéni vállalkozó adózása átalányadózási rendszerben

Az egyéni vállalkozó olyan esetben választhatja az átalányadózást, ha az adózási forma kezdését megelőző évben az árbevétele nem haladta meg a 15 millió forintos értékhatárt, és a tárgyévi várható bevétele sem lesz több 15 millió forintnál. Kiskereskedelmi tevékenységet esetén akkor élhet az átalányadózással, ha a tárgyévet megelőző évben a bevétele nem lépte át a 100 millió forintot.

Ha az egyéni vállalkozás év közben alakul, megszűnik vagy szünetel, úgy a bevételi értékhatárt időarányosan veheti figyelembe. Abban az esetben, ha a vállalkozás tárgyévi bevétele átlépi az előírt értékhatár összegét, úgy a vállalkozónak az adóév egészére át kell térnie az SZJA törvény szerinti vállalkozói jövedelem szerinti adózásra.

Átalányadózási forma használata esetében az adóalapot, azaz az átalányban megállapított jövedelmet úgy kapjuk meg, ha a bevételekből levonjuk a törvény által előírt költséghányadot.

Költséghányad mértéke:

- egyéni vállalkozóként általános esetben 40%, kiegészítő tevékenységű, azaz nyugdíjas egyéni vállalkozóként 25%

- kiskereskedelmi tevékenység esetén 87%, de ha az egyéni vállalkozó nyugdíjasként végzi a kiskereskedelmi tevékenységet, úgy a költséghányad 83%

- mezőgazdasági őstermelő esetén pedig 90 %

A megfelelő költséghányad érvényesítése érdekében a bevételeket külön kell nyilvántartani.

Az egyéni vállalkozó az átalányban megállapított jövedelem után, de minimum a minimálbér / garantált bérminimum

- 100%-a után köteles fizetni

- 15% személyi jövedelemadót

- 18,5% társadalombiztosítási járulékot

- 112,5%-a után köteles fizetni

- 15,5% szociális hozzájárulási adót

Fontos, hogy ha valaki ezt az adózási formát választja, azt minden vállalkozói tevékenységére alkalmazni kell.

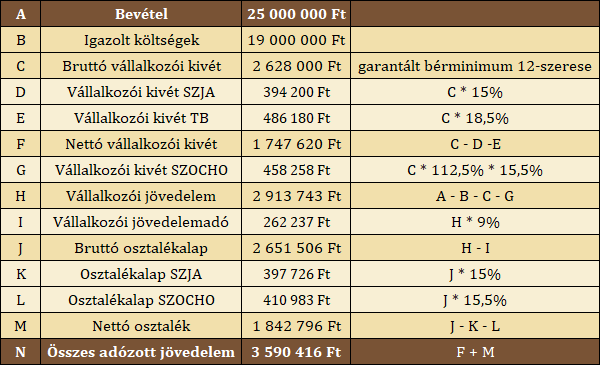

Egyéni vállalkozó adózása tételes költségelszámolás, azaz az SZJA törvény szerinti vállalkozói jövedelem szerint

A tételes költségelszámolás adózási rendszerében a vállalkozó jövedelme szerint történik az adózás. Ebben az esetben a vállalkozó a bevételeiből le kell vonni az elismert, igazolt költségeket. Ezek közé tartozik a vállalkozói kivét is.

A kivét alapján fizetendő közteher összegét havonta be kell vallani az 58-as bevallás benyújtásával. Az egyéni vállalkozó a kivét után, de minimum a minimálbér / garantált bérminimum 100%-a után köteles fizetni 15% személyi jövedelemadót, 18,5% társadalombiztosítási járulékot. A 15,5% szociális hozzájárulási adó alapja szintén a vállalkozói kivét, de minimum a minimálbér / garantált bérminimum 112,5%-a.

Ha az egyéni vállalkozónak munkavállalói is vannak, úgy rájuk vonatkozóan a 08-as bevallásban köteles szerepeltetni a levont, illetve a fizetendő adót és járulékokat.

Mivel az egyéni vállalkozók nem tudnak eredménytartalékot képezni, így év végén meg kell fizetniük, az úgynevezett eredményt terhelő adókat:

- a 9%-os vállalkozói jövedelemadó

- a 15%-os osztalékalap után fizetendő személyi jövedelemadó

- az osztalékalap után fizetendő 15,5%-os szociális hozzájárulási adó

Olyan esetekben, amikor a vállalkozói kivét nagyobb, mint a minimálbér 24-szerese, akkor a vállalkozónak már nem kell szociális hozzájárulási adót fizetnie a vállalkozói osztalékalap után.

Adószámos magánszemély

Adószámos magánszemélynek a jövedelme megállapításához lehetősége van költséget elszámolni, amely történhet tételes költségelszámolással vagy a 10%-os költséghányad alkalmazásával. Arról, hogy a magánszemély melyik forma szerint kívánja elszámolni a költségeit, nyilatkoznia kell.

Fontos kiemelni, hogy amennyiben a magánszemély több különböző tevékenységet is folytat, azok költségei, bevételei nem vonhatók össze, azokat külön kell kezelni.

Tételes költségelszámolás esetén számlával kell igazolni azon felmerülő költségeket, melyek az önálló tevékenység végzéséhez közvetlenül kapcsolódnak. Ezeket a költségeket kell levonni a tárgyévi bevételekből, így kapjuk meg a jövedelmet. Tételes költségelszámolás esetén az év közben megállapítandó adóelőleghez a kifizetőnek átadott nyilatkozaton megjelölt költség összege nem haladhatja meg a bevétel 50%-át. Amennyiben 50%-ot maghaladó költségekkel rendelkezik a magánszemély, úgy az év közben a fizetendő közteher összege magasabb lesz. Év végén viszont a benyújtandó SZJA bevallásban a teljes költség összege érvényesíthető. Így a többletként megfizetett közteher összegét vissza lehet igényleni.

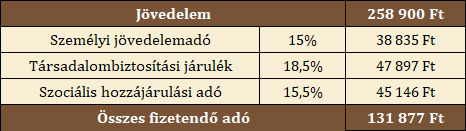

A 10%-os költséghányad szerinti adózás esetében nincs szükség számlákkal, bizonylatokkal igazolni a kiadásokat, hiszen itt arról nyilatkozik a magánszemély, hogy a bevételek 10%-a elismert költség, így a bevétel 90%-a lesz a jövedelem, amely után meg kell fizetni az adókat és a járulékokat.

Vállalkozásnak vagy magánszemélynek?

Az adófizetési kötelezettség tekintetében meg kell különböztetni azt, ha a magánszemély kifizetőnek (vállalkozásnak) végzi a tevékenységet, vagy más magánszemélynek.

Ha kifizetőnek végez tevékenységet a magánszemély, úgy az adószámos magánszemélynek járó bevételből a kifizető levonja, bevallja és befizeti a 15%-os személyi jövedelemadó előleget, valamint meghatározott feltételek esetén a 18,5%-os társadalombiztosítási járulékot. Emellett pedig a kifizetőnek is keletkezhet 15,5%-os szociális hozzájárulási adó és 1,5%-os szakképzési hozzájárulás fizetési kötelezettsége. Amennyiben a felek között megbízási jogviszonyból jön létre, és a megállapított jövedelem egy napra vetített összege eléri a minimálbér 30%-nak a 30-ad részét, úgy a magánszemély biztosítottá válik. A kifizetőnek bejelentési kötelezettsége keletkezik, valamint a megállapított jövedelemből 18,5% társadalombiztosítási járulékot is kell vonnia.

A megbízási jogviszony szabályairól, valamint az adó- és járulékkötelezettségéről korábbi cikkünkben bővebben olvashatnak.

Amennyiben a számla kiállítása más magánszemély felé történik, úgy az adószámos magánszemély, az adóelőleg összegét saját maga köteles megállapítani és megfizetni az adóhatóság felé. Adóelőleg fizetési kötelezettséget negyedévente kell teljesítenie a negyedévet követő hó 12-ig, feltéve, hogy a megállapított adóelőleg összege eléri a 10 ezer forintot. A megszerzett jövedelmet, a megállapított és befizetett adót évente egy alkalommal kell bevallani az éves SZJA bevallásban.

Ami fontos, hogy a magánszemélynek az első tevékenység megkezdésekor választania kell költségelszámolási módot. Ettől a választott módtól nem térhet el, azt az adott év végéig kell alkalmaznia. Ha az adóévben több különböző tevékenységet kezd el a magánszemély, akkor mindegyikre egységes elszámolást kell alkalmaznia. Ha a tevékenységet kifizetőnek végzi, úgy a tevékenység megkezdésekor a kifizetőnek írásban kell nyilatkoznia a költségelszámolásról. Abban az esetben, ha az adó megállapítására, megfizetésére és bevallására saját maga a kötelezett, úgy a választásról nyilatkozatot kitöltenie nem kell, viszont az összes bevételére tekintettel ugyanazon módszert köteles alkalmazni.

Általános forgalmi adó

Az ÁFA-nak alanya minden olyan jogképes személy vagy szervezet, aki gazdasági tevékenységet folytat, tekintet nélkül annak helyre, céljára és eredményére. Ebből kifolyólag megállapítható, hogy az adószámos magánszemély és az egyéni vállalkozó is az áfatörvény hatálya alá tartozik.

Alapesetben az adószámos magánszemély vagy egyéni vállalkozás esetén is az általános szabályok szerint kell megállapítani az áfát. A feltételeknek való megfelelés esetén azonban választható az alanyi adómentesség is.

Alanyi áfamentesség

Alanyi adómentességet az választhat, aki gazdasági céllal belföldön telepedett le, vagy lakóhelye, szokásos tartózkodási helye belföldön van. Ezen kívül a bejelentést megelőző adóévben a gazdasági tevékenységből eredő bevétele nem haladta meg az alanyi adómentességre jogosító 12 millió forintos bevételi összeghatárt. Amennyiben az adóalany év közben választja az alanyi adómentességet, úgy az értékhatárt a naptári napokkal időarányosan kell figyelembe venni. Aki az alanyi adómentességet választja, annak nem kell áfabevallást benyújtania és nem keletkezik áfa fizetési kötelezettsége a NAV felé. Kivétel az olyan értékesítés, illetve beszerzés után, amelyeknél nem járhat el alanyi adómentes minőségében. Alanyi adómentes személyként nem lehet az előzetesen felszámított adót levonni a beszerzések után.

Az adóalany alanyi adómentesség esetén is köteles számlát, nyugtát adni. 2020. július 1-jétől, ha a számla kiállítása másik belföldi adóalany részére történt, úgy a NAV felé online számlaadat-szolgáltatási kötelezettsége is keletkezik. Ez 2021. január 4-től kiterjed az általa kibocsátott valamennyi, nem adóalanyok (magánszemély) felé történt teljesítéseit tartalmazó számlákra is.

Minden év végén lehet élni a választás jogával, mely a következő adóévre szól, hogy az adóalany milyen státuszba szeretne tartozni. Fontos, hogy amennyiben alanyi adómentes marad, azt külön nem kell jelezni, csak a változást. Amennyiben az alanyi adómentességre jogosító összeghatárt túllépi az adóalany, ezt a NAV felé 15 napon belül jeleznie kell. Ekkor megszűnik az alanyi adómentes státusza. Ha az alanyi adómentesség értékhatár túllépés miatt szűnik meg, a megszűnést követő második adóév végéig nem választható újra az alanyi adómentesség.

Fontos, hogy amennyiben egy személy adószámos magánszemélyként és egyéni vállalkozóként is tevékenykedik egy adóéven belül, úgy az alanyi adómentességre jogosító 12 millió forintos bevételi értékhatár tekintetében a két státuszban megszerzett bevételeit összesítve kell figyelembe venni.

Egyéni vállalkozók és adószámos magánszemélyek – bevallási határidők

Régebben eltérő bevallási határidőkkel kellett szembesülniük az egyéni vállalkozóknak, illetve az adószámos magánszemélyeknek. 2019-től azonban egységesen a tárgyévet követő év május 20-a a határidő. Eddig a napig kell a jövedelemadóról a bevallást benyújtani. Az esetlegesen keletkező adókülönbözetet is eddig a napig szükséges megfizetni.

Az egyéni vállalkozók a kivétjükről az 58-as bevallásokat, illetve alkalmazottjaikról a 08-as bevallásokat a tárgyhónapot követő hó 12-ig nyújtják be a NAV-nak.

A KATA-alanyiságot választóknak bevételeikről a tárgyévet követő február 25-ig kell nyilatkozniuk.

Mind az egyéni vállalkozás indítása, mind az adószámos magánszemély státusz megválasztása sok tényezőben eltér, így fontos az előrelátó adó- és járuléktervezés. Amennyiben bizonytalan, hogy melyik opció a legmegfelelőbb az Ön számára, úgy keresse irodánkat!